Investičné životné poistenie – áno či nie?

Oplatí sa uzavrieť investičné životné poistenie? Alebo je to len príliš drahé sporenie, ktorého sa je lepšie čo najskôr zbaviť?

Byť poistený proti životným rizikám a zároveň si sporiť znie lákavo. Tento produkt využíva v súčasnosti na Slovensku okolo 800 tisíc klientov. Prečo je napriek tomu investičné životné poistenie nevýhodným mixom dvoch dôležitých finančných produktov si rozoberieme v nasledujúcom článku.

Prečo je investičné životné poistenie nevýhodné?

Investičné životné poistenie sa tvári ako zaujímavý produkt. Ste poistený a zároveň investujete svoje peniaze do fondov. Z celkovej sumy poistného, ktorú platíte, je však iba časť investovaná do podielových fondov, zvyšná časť uhrádza poistné za pokrytie nákladov súvisiacich s rizikovým poistením. Poistenie rizík je teda hlavným účelom tohto produktu. Najčastejšími nedostatkami takéhoto poistenia sú:

- vysoké poplatky pri sporení prostredníctvom poistenia,

- nedostatočne nastavené krytie zdravotných rizík,

- nízka variabilita produktov a fondov,

- nízka flexibilita, resp. likvidita finančných prostriedkov.

Prečo radšej klasické rizikové životné poistenie?

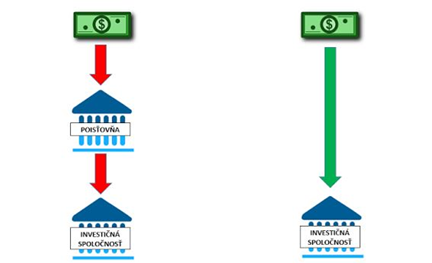

Hlavným dôvodom sú poplatky. Špecifikom investičného životného poistenia je, že prvé 2-3 roky splácate iba províziu a poplatky za pokrytie počiatočných nákladov poisťovateľa. Keďže poisťovňa nevie sama vaše vklady zhodnocovať, túto úlohu za ňu plní správcovská spoločnosť, ktorá časť vášho poistného investuje do vybraných podielových fondov a za vedenie vášho investičného konta si vyberie poplatky. V prípade ak investujete do fondov priamo, nie cez poisťovňu, toto sú jediné poplatky, ktoré platíte.

Zdroj: dennikn.sk

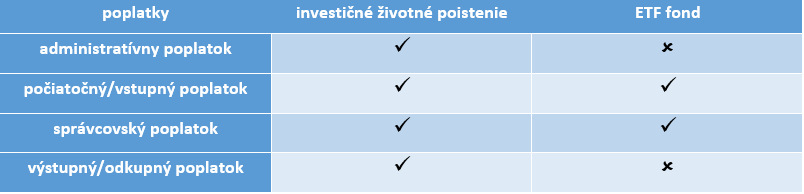

Bežne účtované pravidelné poplatky pri IŽP sú napríklad:

- administratívny poplatok – väčšinou 1,6 EUR/mes. po celú dobu poistenia

- počiatočný (alokačný) poplatok – spravidla takmer celé poistné za prvé 2-3 roky na úhradu prvotných nákladov

- poplatok za správu investičných fondov (správcovský) – v priemere od 1,7% do 3%

- rozdiel medzi nákupnou a predajnou cenou (tzv. bid/offer spread)

- poplatok za odkup (odkupný)

Sporte alebo investujte cez ETF fondy

V porovnaní s investovaním, resp. sporením cez poistku v prípade ETF fondov platíte iba vstupný poplatok stanovený v % z cieľovej sumy a správcovský poplatok za vedenie investičného fondu. Oproti klasickým podielovým fondom sú ETF fondy spravované pasívne – kopírujú zvolený index – preto je tento poplatok výrazne nižší ako pri aktívne spravovaných podielových fondoch. Pri takomto spôsobe investovania máte na výber obrovské množstvo fondov, pričom môžete investovať aj do viacerých fondov súčasne a vami nasporené financie nie sú nijak viazané, takže na ne môžete siahnuť kedykoľvek. Na Slovensku sú zároveň výnosy z ETF fondov oslobodené od daní, ak si ich nevyberiete počas prvého roka, čo Vám šetrí ďalšie peniaze.

Zhrnutie

Najlepšie čo môžete urobiť, je oddeliť poistenie od investovania. Poistite sa prostredníctvom rizikového životného poistenia s výškou krytia jednotlivých rizík podľa Vašich preferencií a zvyšnú sumu vložte do pravidelného investovania. Vyberajte pritom také investovanie, ktoré je čo najmenej zaťažené poplatkami, ponúka zaujímavé dlhodobé výnosy a ideálne je aj oslobodené od dane. Napríklad do ETF fondov. Obráťte sa na nás a my Vám radi pomôžeme zbaviť sa nevýhodného investičného životného poistenia.