Oplatí sa II. a III. pilier?

Dá sa zabezpečiť vyšší dôchodok sporením do II. alebo III. piliera?

Uvažujete nad založením dôchodkového sporenia alebo si sporíte v II. pilieri ale nie ste si istý, či správnym spôsobom? V nasledujúcom texte Vám zosumarizujeme na čo je vo vzťahu k dôchodkovému sporeniu dôležité dávať pozor.

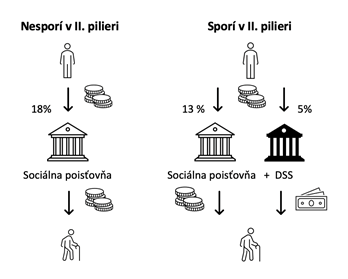

Prečo využiť sporenie v II. pilieri ?

Hlavnými dôvodmi, prečo využiť sporenie v II. pilieri je, že:

- časť Vašich povinných odvodov do Sociálnej poisťovne sa stáva Vašou vlastnou investíciou, ktorá Vám môže zabezpečiť vyšší dôchodok ako by ste dostávali výhradne z I. piliera,

- takéto úspory v prípade úmrtia zdedia vaši pozostalí a

- v porovnaní s III. pilierom je menej poplatkovo zaťažené a nepodlieha zdaneniu.

Na čo si dať pozor

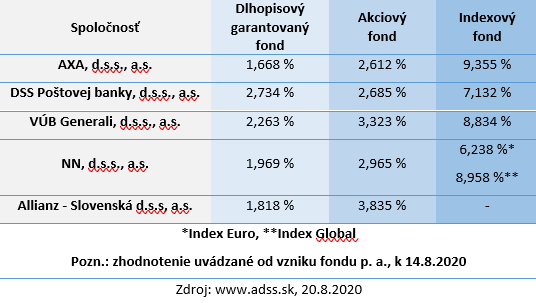

V rámci sporenia v II. pilieri je piatimi správcovskými spoločnosťami ponúkaných celkovo 17 rôznych fondov. Podľa štatistík pritom takmer 80% sporiteľov na Slovensku sporí v garantovaných dlhopisových fondoch, ktorých priemerný ročný výnos sa pohybuje od 1 do 3%. Vďaka tomuto nesprávne zvolenému fondu môžete v konečnom dôsledku znížiť svoj dôchodok poberaný z I. a II. piliera oproti výške dôchodku, ktorý by ste poberali, ak by ste II. pilier vôbec nemali. Dôvodom je, že reálny výnos z dlhopisových fondov očistený o infláciu je na úrovni 0%, prípadne dokonca v zápornom teritóriu.

Ako nastaviť sporenie v II. pilieri

Ak Vám do dôchodku zostáva ešte niekoľko desiatok rokov, najlepšou voľbou pre sporenie v II. pilieri sú indexové fondy.

Pre starších sporiteľov je vhodné zvažovať skôr konzervatívnejšie investície, teda zvoliť fondy, ktorých výkonnosť príliš nekolíše. Vzhľadom k tomu, že v rámci jednej správcovskej spoločnosti je možné fondy aj kombinovať, ako vhodná sa javí kombinácia dlhopisového (garantovaného) a akciového fondu.

V prípade, že máte sporenie v II. pilieri zriadené, sporíte v garantovanom dlhopisovom fonde a zvažujete jeho zmenu, tento krok treba starostlivo naplánovať. Ak by ste totiž zmenili pôvodný fond za iný v nevhodnom čase, môžete veľmi ľahko znížiť hodnotu nasporených prostriedkov!

Oplatí sa III. pilier?

Doplnkové dôchodkové sporenie alebo tzv. III. pilier je dobrovoľný spôsob sporenia na dôchodok, ktorý na rozdiel od II. piliera vyžaduje aj Vaše vlastné vklady. Často naň pritom ako benefit prispievajú svojim zamestnancom ich zamestnávatelia, čo je pravdepodobne najväčšia výhoda III. piliera. Ďalšími výhodami sú možnosť zníženia základu dane o sumu ročných príspevkov do III. piliera (do výšky 180€ ročne) alebo možnosť pre zamestnávateľa zahrnúť tieto príspevky do svojich daňových výdavkov. Výhodou je tiež dedičnosť v prípade úmrtia.

Nevýhodami sporenia v III. pilieri je najmä povinnosť sporiť si vlastnými vkladmi, vyššie poplatky a slabšia výkonnosť oproti investovaniu napr. do podielových alebo ETF fondov a tiež zdanenie výnosov. Nevýhodou môže byť aj istá miera viazanosti úspor na dovŕšenie dôchodkového veku, s výnimkou vlastných vkladov do III. piliera, ktoré je za určitých podmienok možné vybrať už po 10 rokoch sporenia.

Zhrnutie

Sporenie v II. pilieri odporúčame, nepokazte si to však nesprávne zvoleným fondom a správcovskou spoločnosťou. Voľte najmä podľa počtu rokov, ktoré Vám do dôchodku zostávajú. Sporenie v III. pilieri môže byť výhodné, najmä ak Vám doňho prispieva významnou čiastkou aj Váš zamestnávateľ. V opačnom prípade vstup do tohto piliera dôkladne zvážte, prípadne si zvoľte iný spôsob sporenia, napríklad investovanie do ETF fondov. V prípade ak si nie ste istý výberom fondu alebo potrebujete zabezpečiť zmenu fondu alebo správcovskej spoločnosti, radi Vám pomôžeme spraviť to tak, aby ste čo najmenej stratili, prípadne čo najviac získali.